Hulp van financieel adviseur bij bepalen risicoprofiel kan lonen

Lage kosten zijn de slimste belegging, zo concludeerde onderzoeksbureau Morningstar. Dit geldt uiteraard voor de kosten van beleggen, maar ook voor de dienstverlening daaromheen: het praatje met de adviseur, de bewaking van het klantprofiel, de uitleg en informatieverstrekking richting de eindbelegger. Hoeveel mag dat kosten?

Vermogensbeheer vergelijkbaar met mixfonds plus profielbepaling

Het is niet verwonderlijk dat vermogensbeheer over het algemeen meer kost dan execution-only dienstverlening. Een vermogensbeheerder heeft een grotere zorgplicht en de volledige verantwoordelijkheid om de beleggingen van de klant af te stemmen op zijn risicoprofiel.

Maar kanttekeningen kunnen hierbij wel worden gemaakt. Voor vermogens onder 500.000 euro gaan verreweg de meeste vermogensbeheerders uit van gestandaardiseerde modelportefeuilles voor een risicoprofiel. Die modelportefeuilles zijn vergelijkbaar met beleggingsfondsen die specifiek voor een bepaald risicoprofiel zijn samengesteld: de zogenoemde mix- of profielfondsen. De samenstellers van een mixfonds kijken niet naar de individuele klant, maar alleen naar het risicoprofiel van de beleggingen. Net zoals dat bij een modelportefeuille ook niet gebeurt.

Het verschil in kosten tussen een mixfonds en een vermogensbeheeroplossing is dus feitelijk de premie voor de vermogensbeheerder voor het contact met de eindklant, de bewaking van zijn risicoprofiel en het eventuele switchen naar een andere modelportefeuille als zijn risicoprofiel daarom vraagt.

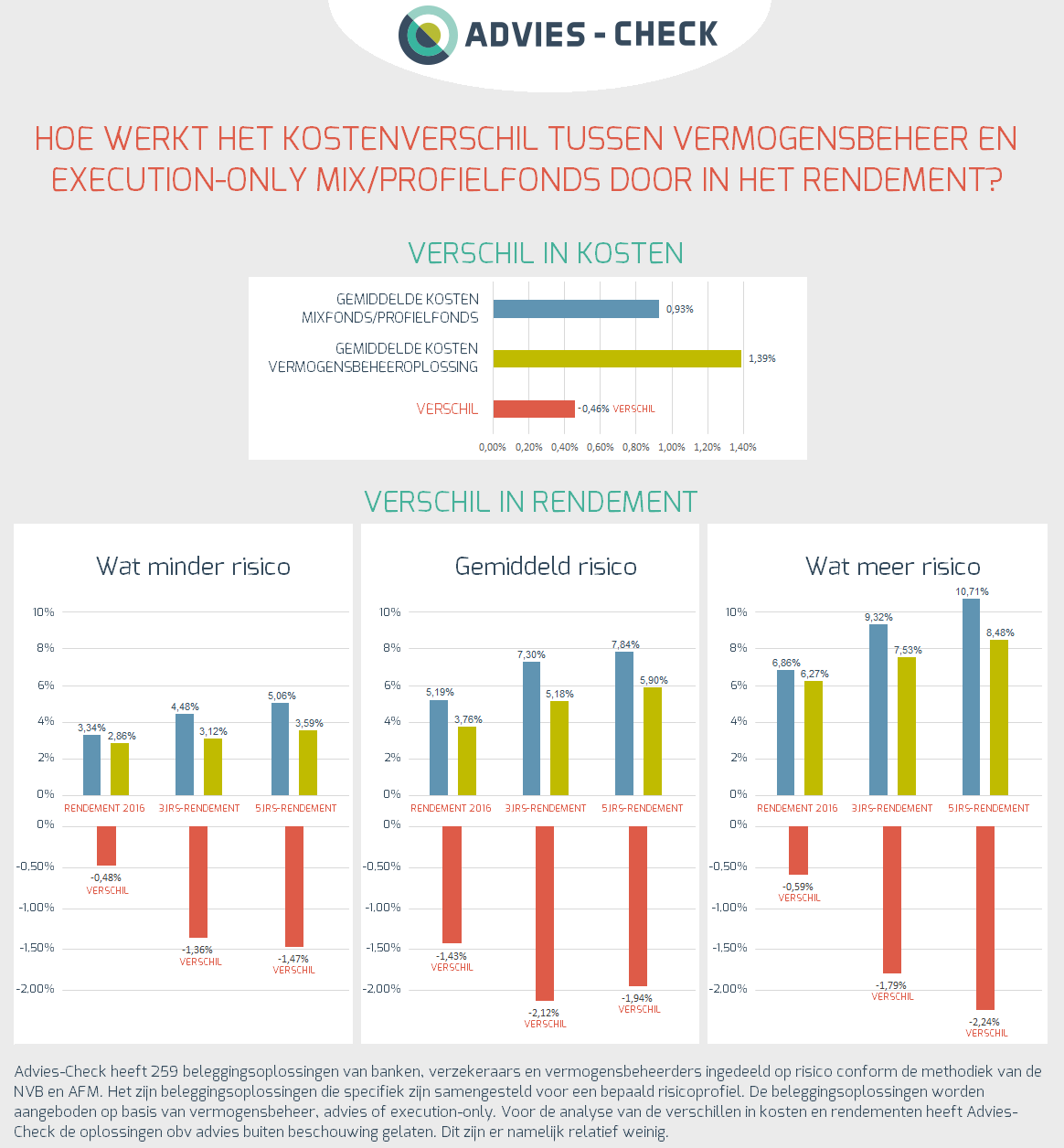

Verschil tussen execution-only mixfonds en vermogensbeheer is 0,46% aan kosten

Advies-Check onderzocht hoe hoog die gemiddelde premie voor de vermogensbeheerder is. Het verschil in kosten tussen een mixfonds en een vermogensbeheeroplossing beweegt tussen 0,29% en 1,74% en is gemiddeld 0,46%. Het laagste percentage is het verschil tussen het duurste mixfonds en de duurste vermogensbeheeroplossing. Het hoogste percentage is het verschil tussen het goedkoopste mixfonds en de duurste vermogensbeheeroplossing.

Een mixfonds kost gemiddeld 0,93% per jaar. Een beheeroplossing met gestandaardiseerde modelportefeuilles 1,39%. Een verschil dus van 0,46% als vergoeding voor de bewaking van het risicoprofiel van de klant.

Wie dit omslaat naar absolute bedragen ziet dat het voor de wat kleinere vermogens geen vetpot voor de vermogensbeheerder is. Maar vanuit de klant geredeneerd betekent dit verschil wel een rendementsverlies van 0,46% per jaar. En doorgerekend naar jaar op jaar op jaar gaat dit al snel behoorlijk wat procenten minder rendement opleveren.

Althans in theorie.

Rendement van mixfondsen is hoger dan vermogensbeheer

We hebben de praktijk onderzocht en gekeken of het kostenverschil tussen execution-only dienstverlening en beheer ook in de rendementen terugkomt. En het antwoord is ja. Zelfs meer dan dat.

Over alle meest gebruikte risicoprofielen presteren mix- en profielfondsen beter dan vermogensbeheeroplossingen. De verschillen zijn soms heel klein, maar op de langere termijn werkt dit allemaal door.

klik op de afbeelding om te vergroten

Wie hulp nodig heeft bij bepalen risicoprofiel, hoeft geen rendement mis te lopen

We kunnen dus concluderen dat het kostenverschil tussen vermogensbeheeroplossingen en beleggingsoplossingen waarbij de klant zélf verantwoordelijk is voor de juistheid van zijn risicoprofiel doorwerkt in het rendement. Dan rest de vraag: kan een consument klant zijn risicoprofiel zélf bepalen?

Sommigen wel. Anderen kunnen hierbij hulp goed gebruiken. Van een vermogensbeheerder óf van een onafhankelijk financieel adviseur. En die heeft daar best wat financiële ruimte voor, getuige de 0,46% verschil in kosten tussen een profielfonds en een vermogensbeheeroplossing.